Zašto padaju kamate na indeksirane stambene kredite?

BankeIzdvajamoNekretnineSrbija

27.3.2024 13:12 Autor: Milica Rilak 3

Bankarski plasmani su tokom 2023. godine povećani za 2,64 milijarde evra, od kojih samo u poslednjem kvartalu prošle godine za 550 miliona evra, ali su plasmani privredi i stanovništvu imali veoma skroman rast, izračunali su autori okupljeni oko Kvartalnog monitora (QM).

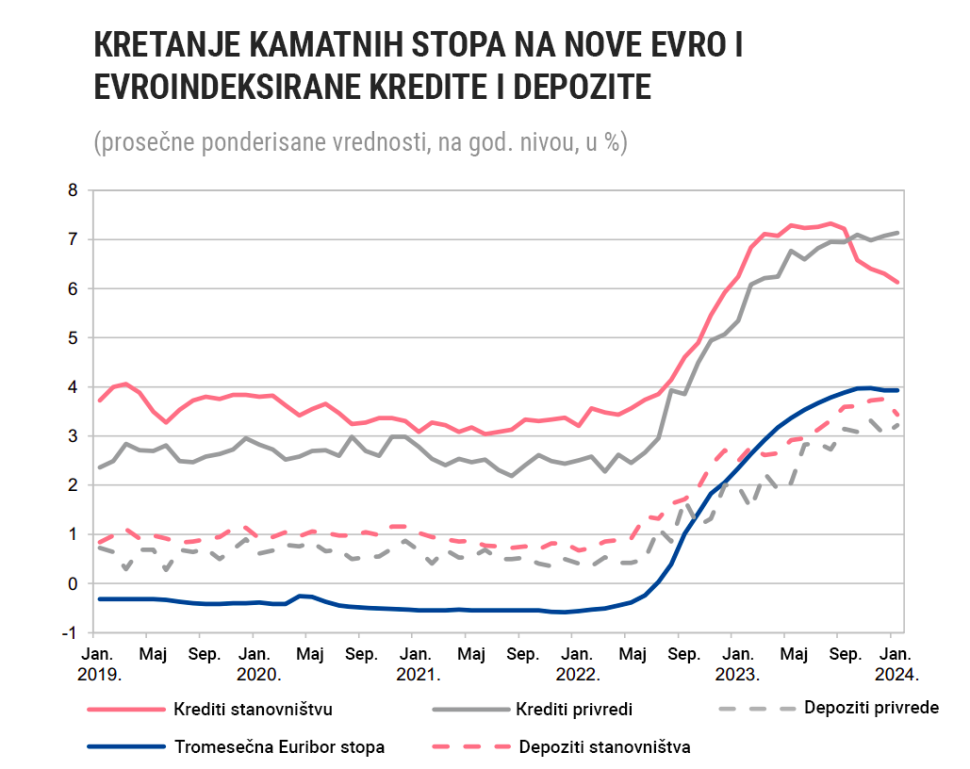

Primetili su, takođe, da se kamate na evroindeksirane kredite različito kreću – dok na stambene kredite padaju, na kredite za investiciona i obrtna sredstva kamate stagniraju, o čemu svedoči i statistika Narodne banke Srbije (NBS).

Statistički bilten NBS za januar daje uvid u zanimljiv fenomen koji su primetili autori QM: kamate na novoodobrene evroindeksirane i devizne stambene kredite, kojih je daleko najviše među odobrenim pozajmicama te vrste, dostigle su vrhunac u julu prošle godine, kada je efektivna kamatna stopa iznosila 7,31 odsto.

Potom je usledio pad – u avgustu je efektivna kamata na takve kredite bila 7,27 odsto, da bi u oktobru stigla do 6,34 odsto, a u decembru na 6,11 odsto. U januaru ove godine efektivna kamata na novoodobrene evroindeksirane stambene kredite iznosila je 6,29 odsto.

Sa druge strane, kamate za novoodobrene investicione i kredite za obrtna sredstva stagniraju – kada je reč o pozajmicama za obrtna sredstva, njihove efektivne kamate kretale su se u rasponu od 6,90 do 6,98 odsto od jula do decembra. U istom periodu kamate na investicione kredite išle su od 6,85 do 7,65 odsto.

Na našu molbu da objasni zašto se različito kreću kamate na te tri vrste indeksiranih kredita, urednik Kvartalnog monitora i profesor Ekonomskog fakulteta u Beogradu Milojko Arsić kaže da bi kretanje „cene“ stambenih kredita moglo da se objasni velikim padom tražnje za takvim bankarskim proizvodom.

„Osim značajnog pada tražnje, verovatno u isto vreme postoji veliki višak sredstava koja banke imaju na raspolaganju u te svrhe, a ne uspevaju da ih plasiraju. Takođe, radi se o dugoročnim kreditima, a očekuje se da će inflacija opadati, pa će kroz dve-tri godine ove kamate biti itekako visoke“, objašnjava Arsić.

Dodaje i da je možda reč o tome da kretanje kamata održava relativno mali broj odobrenih kredita u te svrhe.

„Verujem da mnogi očekuju da padnu cene nekretnina i kamatne stope i da su zato spremni da još sačekaju sa podizanjem stambenih kredita“, zaključio je Arsić.

Pročitajte još:

NBS je, inače, u analizi Trendova kreditne aktivnosti za poslednji kvartal prošle godine objavila da su ukupni domaći krediti, po isključenju efekta promene deviznog kursa, u 2023. povećani za 1,1 odsto pri čemu su krediti privredi povećani za 0,9 odsto, a krediti stanovništvu za 1,2 odsto – što govori o usporenoj kreditnoj aktivnosti koja je blago porasla tek u decembru.

„Opadanje nominalnih i realnih kamatnih stopa moglo bi da počne tokom druge polovine godine“, procenili su autori Kvartalnog monitora, uz napomenu da će kamatne stope ostati relativno visoke u narednih godinu-dve.

LENA

27.3.2024 #1 AuthorKamate na stambene kredite opadaju jer ljudi manje traže te kredite, banke imaju više novca koji ne mogu da plasiraju, a očekuje se i pad inflacije. Zbog toga ljudi čekaju da kamate dalje padnu pre nego što podignu kredit.

SENSEI

29.3.2024 #2 AuthorStambeni krediti su postala toliko diskutabilna tema

ZELJKA

1.4.2024 #3 AuthorOdlicno