Najveći broj preduzeća koristi pozajmice za likvidnost i obrtna sredstva

AnalizaBankeNovacPreduzetnikSrbijaU fokusuVesti

25.8.2021 07:58 Autor: Marija Jovanović 0

Krediti za obrtna sredstva koriste se za likvidnost malih preduzeća, za finansiranje sirovina, obaveza prema dobavljačima, dopunu zaliha, finansiranje izvoza i izmirenje različitih vrsta potraživanja, za nabavku materijala, goriva, gotovih proizvoda i robe. Ovom vrstom kredita preduzetnici i preduzeća mogu i da refinansiraju obaveze i kredite kod drugih banaka.

Kod novoodobrenih kredita preduzeća najviše koriste upravo pozajmice za likvidnost i obrtna sredstva – oko 52 odsto svih kredita, objašnjava za Biznis.rs viši naučni saradnik Ekonomskog instituta Ivan Nikolić.

“Kamatna stopa kod dinarskih i kod evroindeksiranih kredita za likvidnost i obrtna sredstva u drugom tromesečju ove godine iznosi 2,8 odsto i 2,5 odsto, respektivno. Bez značajnih oscilacija u ovoj godini. U sektoru mikro, malih i srednjih preduzeća udeo ovih pozajmica dostiže čak dve trećine. Istakao bih da su pozajmice za likvidnost i obrtna sredstva podržane takozvanom garantnom šemom”, napominje naš sagovornik.

Rok otplate kod ovih kredita kreće se od tri meseca do tri godine, s tim što se duži rok otplate najčešće vezuje za nabavku trajnih obrtnih sredstava, odnosno stalnih zaliha. Kako se navodi na portalu „Tvoj novac“ Narodne banke Srbije, većina banaka nudi mogućnost grejs perioda od tri meseca do godinu dana, zavisno od roka otplate.

Maksimalni iznosi kreditne pozajmice razlikuju se od banke do banke i zavise od vrste delatnosti i visine godišnjih prihoda preduzeća. Pojedini kreditori propisuju i minimalni iznos zajma namenjen finansiranju nabavke obrtnih sredstava.

Postojeća ponuda banaka uključuje i kredite na bazi 100 odsto depozita, pri čemu iznos kredita zavisi od novčanih sredstava koje preduzetnik polaže na ime depozita. Najčešće, depozit se polaže u istoj valuti i oročava na period otplate kredita, a kamatna stopa kod ovih kredita znatno je niža u odnosu na kredite gde depozit nije sredstvo obezbeđenja.

Pročitajte još:

“Ponuda banaka obuhvata kredite za obrtna sredstva u domaćoj valuti, kao i one indeksirane u evrima. Većina banaka nudi preduzetnicima mogućnost izbora, shodno delatnosti preduzeća i namene kredita odnosno da li su orijentisani ka domaćem ili stranom tržištu. Kamatna stopa na ove kredite može biti fiksna ili promenljiva i kreće se od sedam do 20 odsto i zavisi od iznosa kredita, njegove namene, kao i roka otplate. Banke, shodno svojoj poslovnoj politici, propisuju uslove za odobravanje ove vrste kredita preduzetnicima”, precizira se na portalu NBS.

Uslovi kreditnih pozajmica

Kada je reč o uslovima za korišćenje ovih kreditnih pozajmica, mala preduzeća moraju da imaju urednu kreditnu i poslovnu istoriju, poslovanje u trajanju od najmanje godinu dana i određeni iznos godišnjeg poslovnog prihoda. Takođe, važno je da preduzeće nije bilo u blokadi ili da je provelo ograničeni broj dana u blokadi (zavisno od banke), kao i da ima iskazanu neto dobit u završnim računima.

Korisnici kredita banci moraju da dostave i određena sredstva obezbeđenja. Banke po tom osnovu imaju različite zahteve, a najčešća su obezbeđenje u vidu blanko menice, garancije poslovne banke, ugovornog jemstva ili pristupanja dugu pravnog lica za korisnika kredita, hipoteke na uknjiženoj nepokretnosti ili nepokretnosti u vanknjižnom vlasništvu, najčešće kod kredita za trajna obrtna sredstva.

Troškovi preduzetnika

Zavisno od banke, na teret preduzetnika stavljaju se troškovi i naknade za obradu kredita, koji se kreću do dva odsto. Tu su i registracije menice, uvid u izveštaj Kreditnog biroa, izdavanje uverenja o stanju poreske obaveze koje izdaje Poreska uprava, a u slučaju da je sredstvo obezbeđenja nepokretnost, postoje i troškovi overe založne izjave, procene nepokretnosti, izdavanje lista nepokretnosti i takse za upis hipoteke, objašnjeno je na portalu NBS.

Ponude poslovnih banaka

Kredite za likvidnost i obrtna sredstva sa subvencijom Banca Intesa odobrava u dinarima i sa valutnom klauzulom, maksimalnog iznosa do 30 miliona dinara za preduzetnike i mala preduzeća, odnosno do 200 miliona dinara za srednja privredna društva.

“Zajmovi se plasiraju sa rokom otplate do 18 meseci uz grejs period u trajanju od pet meseci tokom kojeg korisnik kredita izmiruje samo kamatu. Nominalna kamatna stopa za dinarski model zajma jednaka je visini referentne kamatne stope Narodne banke Srbije za kredite u dinarima, dok za kredite sa valutnom klauzulom iznosi 3,5 odsto na godišnjem nivou. Subvencionisani krediti za likvidnost i finansiranje obrtnih sredstava dostupni su i korisnicima kredita iz prošlogodišnjeg programa subvencija, bez obzira na to da li je prethodni zajam otplaćen”, navodi se na sajtu Banca Intesa.

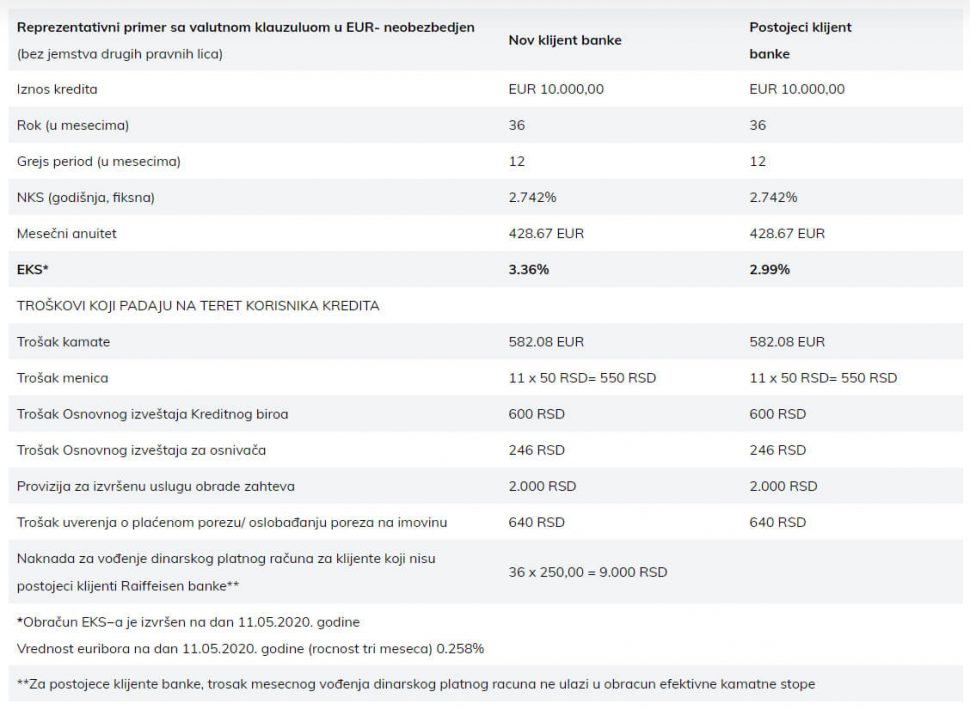

Prema informacijama objavljenim na sajtu, Raiffeisen banka pruža reprezentativni primer kredita za likvidnost i obrtna sredstva za preduzetnike, sa valutnom klauzulom u evrima bez posebnih sredstava obezbeđenja.

Nema komentara. Budite prvi koji će ostaviti komentar.